|

平成22年の税制改正に伴い、相続税の課税価格の計算の特例である小規模住宅地等の特例計算の改正がありました。改正により特例計算が適用されなくなったケースや、特例計算は適用されても適用面積・減額割合が減少するケースなど、改正により相続税額に影響が生じる場合があります。

改正前の小規模宅地等の特例計算を基に遺言書を作成している場合や、相続税対策等を検討している場合等は、改正後の特例適用により見直す必要性があると思われます。

尚、改正法が適用されるのは、平成22年4月1日以降の相続開始分からです。

では次に、改正により相続税額に大きく増差が発生するケースの典型例として「居住用宅地等で、改正前においては240㎡まで80%減額(=特定居住用宅地)が適用されていたものが、改正後は特例適用不可となる部分が発生してしまうケース」をご紹介します。

【事例の概要】

|

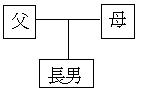

・相続人関係図は左記のとおりである。

・父が死亡し、相続人は、母と長男の二人のみである。

・相続開始直前において、長男は長男所有の家屋に居住している。

(被相続人と生計は別)。 |

1.相続財産(相続開始直前において父・母が居住していた土地・建物のみである。)

土地:240㎡ 相続税評価額 100,000,000円

建物:相続税評価額 7,000,000円

2.遺産分割内容

土地:母が1/10を取得 100,000,000円×1/10=10,000,000円

長男が9/10を取得 100,000,000円×9/10=90,000,000円

建物:母が取得

<改正前の相続税額>

土地:母取得分 10,000,000円-10,000,000円×80%=2,000,000円

長男取得分 90,000,000円-90,000,000×80%=18,000,000円

建物:母取得 7,000,000円

課税価格 2,000,000円+18,000,000円+7,000,000円=27,000,000円

27,000,000円-70,000,000円(基礎控除額)=△43,000,000円→相続税額ゼロ

<改正後の相続税額>

土地:母取得分 10,000,000円-10,000,000円×80%=2,000,000円

長男取得分 90,000,000円(小規模宅地の特例適用なし)

建物:母取得 7,000,000円

課税価格 2,000,000円+90,000,000円+7,000,000=99,000,000円

99,000,000円-70,000,000円(基礎控除額)=29,000,000円

相続税額 29,000,000円×1/2×15%-500,000=1,675,000円

29,000,000円×1/2×15%-500,000=1,675,000円

1,675,000円+1,675,000円=3,350,000円

改正前では、特定居住用宅地の適用要件を満たした者がいれば、要件を満たしていない者が共有取得する宅地においても240㎡80%の減額が可能であったことから、相続税評価額1億円(240㎡)の居住用宅地において、小規模宅地の評価減として8千万円が減額され、課税価格が基礎控除額以下となり、相続税額は発生しませんでした。

ところが改正後においては、取得者毎に判定、計算することとなったことから、長男は、特定居住用宅地の適用要件を満たしていない(被相続人と同居していなかった)ため特例適用が不可となり、相続税額として335万円が発生することになります。

今回の改正で、相続財産は居住用不動産のみであるから相続税は発生しないと考えていた者においても、相続税が課される可能性があるため、遺言書を作成する時、相続が発生し遺産分割協議をする時等には、慎重な判断が必要です。

|